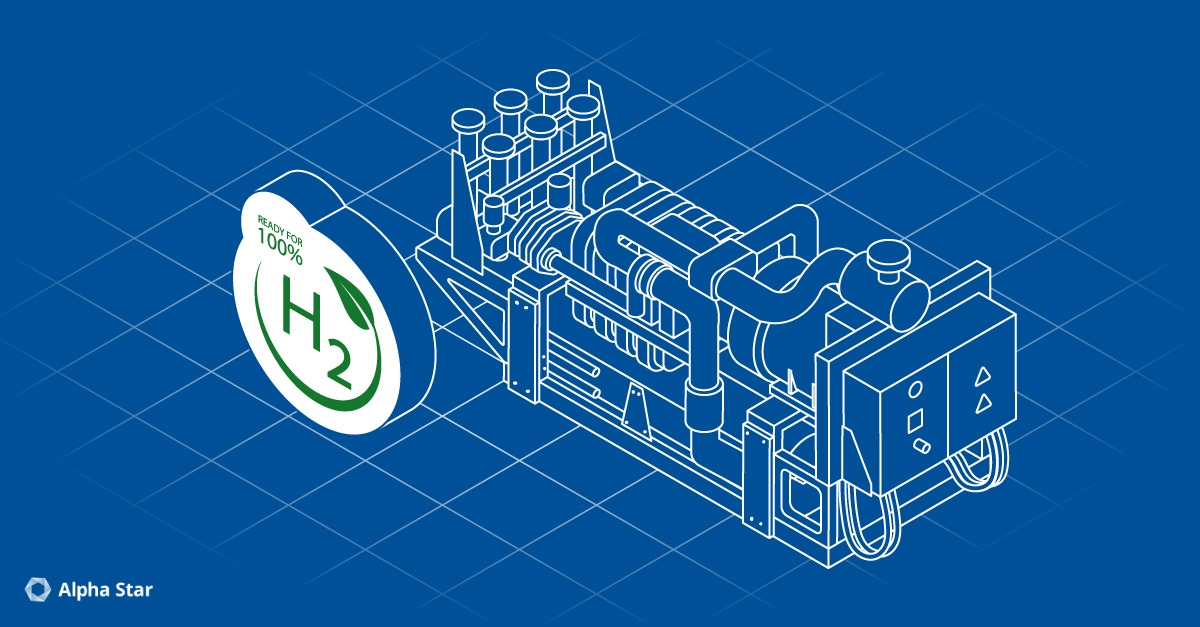

Wasserstoff als Treibstoff

Wasserstoff, das kleinste Element im Periodensystem bietet große Möglichkeiten als zukünftiger Kraftstoff und Energiespeicher.

Wasserstoff, das kleinste Element im Periodensystem bietet große Möglichkeiten als zukünftiger Kraftstoff und Energiespeicher.

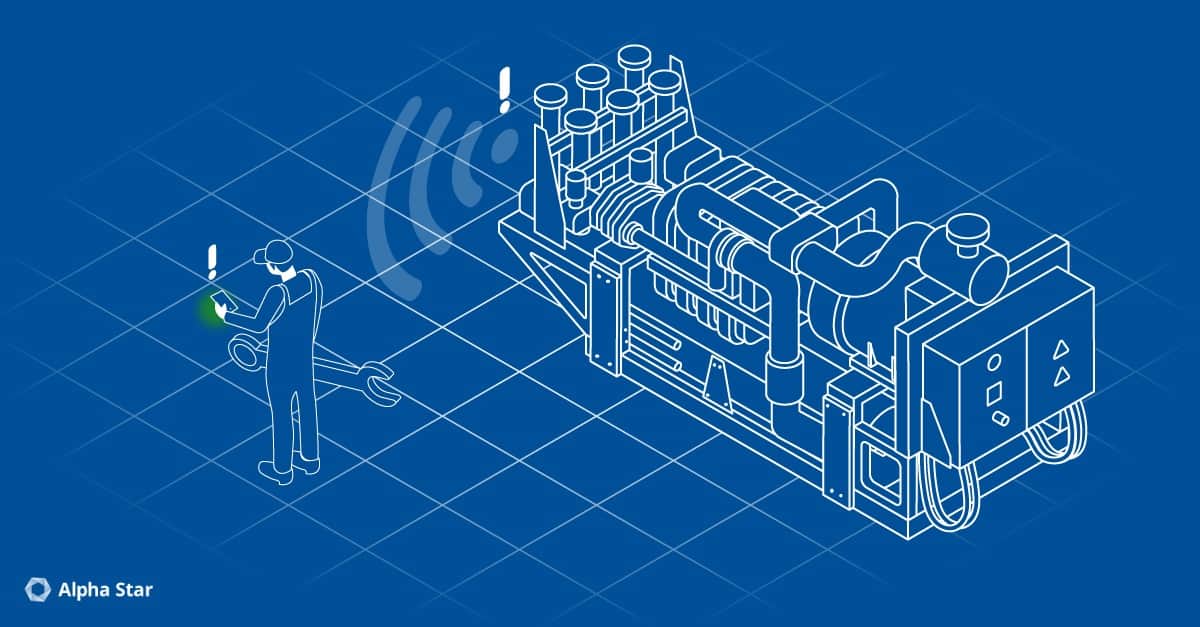

Eine Anlage, die noch bevor ein Defekt entstehen kann, automatisch den Techniker ruft? Was nach Zukunft klingt, gewährleistet schon heute einen verlässlichen Betrieb.

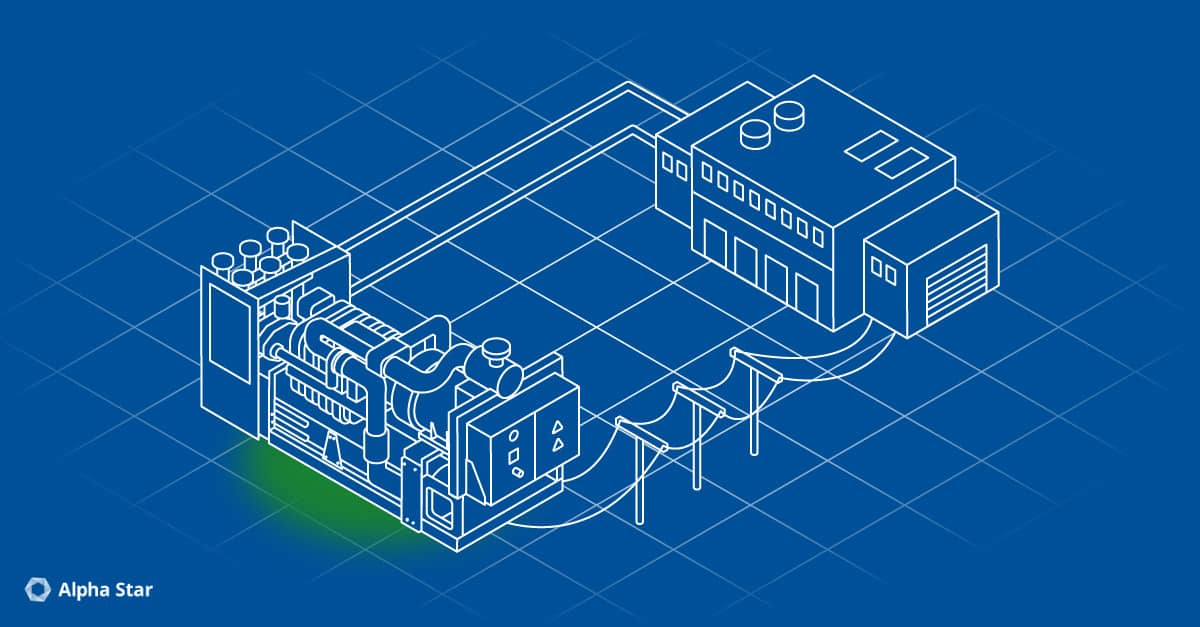

Als einer der führenden Hersteller von Kraft-Wärme-Kopplungs-Anlagen (KWK) bietet 2G als erster die Umwandlung von Wasserstoff an.